« Verwundbare Telekommunikation | Home | Hoteliers suchen Positionierung in der Krise »

Scope Group außer Kontrolle

Von Dr. Oliver Everling | 13.März 2021

Der Skandal um die Greensill Bank und um das Credit Rating der Scope Ratings GmbH für diese Bank wirft die Frage auf, wie die Verhältnisse bei der Scope Group außer Kontrolle kommen konnten. Dies beantwortet sich aus den unterschiedlichen Verhältnissen in den USA, die eine über ein Jahrhundert gewachsene Ratingkultur haben, und den Verhältnissen in Europa sowie speziell in Deutschland.

Die Notwendigkeit der Regulierung der Ratingagenturen ist seit mehr als 20 Jahren ein Thema. Der Enron-Skandal im Oktober 2021 war ein Buchhaltungsskandal, an dem die Enron Corporation, ein amerikanisches Energieunternehmen mit Sitz in Houston, Texas, beteiligt war. Ein weiterer Skandal fügte sich im Sommer 2002 bei WorldCom hinzu, der damals zweitgrößten Fernsprechgesellschaft der USA. Vergleichbare Skandale gab es in Europa: Nachdem die Parmalat S.p.A. zum weltweit führenden Unternehmen bei der Herstellung von Milch mit langer Lebensdauer im Ultrahochtemperaturverfahren geworden war, brach es 2003 mit einer Eigenkapitallücke in zweistelliger Milliardenhöhe zusammen.

Bei diesen Skandalen spielte das Versagen von Wirtschaftsprüfern eine entscheidende Rolle, ähnlich wie bei der von Ernst & Young geprüften Wirecard AG. Die falschen Signale aber, an eine gute Bonität dieser Unternehmen zu glauben, wurden im Vertrauen auf die Testate der Wirtschaftsprüfer von den Ratingagenturen gegeben. Die Ratingagenturen waren dann auch die Überbringer der schlechten Nachrichten.

Die damaligen Erfahrungen führten in den USA schon 2006 zu einer umfassenden Regulierung der Ratingagenturen – genannt Nationally Recognized Statistical Rating Organizations (NRSRO) – in den USA durch den am 30. September 2006 von George W. Bush unterzeichneten Credit Rating Agency Reform Act of 2006. In Europa ließ die Regulierung jedoch auf sich warten: Erst der Zusammenbruch der zweitgrößten Investmentbank in den USA, Lehman Brothers, im Jahr 2008 brachte nach Milliardenverlusten auch in den Portfolios europäischer institutioneller Anleger wie auch Privatanleger den entscheidenden Impuls auch in Europa die Ratingagenturen zu regulieren.

Die Regulierung der Ratingagenturen in Europa hat sich dabei stark an den Erfahrungen in den USA orientiert. Außerdem liegt es auch im Interesse aller Beteiligten – Aufsicht, Ratingagenturen, Emittenten, Anleger, Öffentlichkeit – möglichst vergleichbare Standards zu haben, um Ratings weltweit vergleichen zu können. In der Kommunikation von Bonitätsurteilen liegt die zentrale Aufgabe von Ratingagenturen und ihren in Buchstaben ausgedrückten Ratings.

Im Unterschied zu den USA gab es damals in Europa nur wenige, im Verhältnis zu den US-amerikanischen Agenturen sehr kleine Agenturen, von denen die meisten nach den Asien- und Russland-Krisen 1998 oder in Zusammenhang mit der Vorstellung des Konsultationspapiers der Bank für Internationalen Zahlungsausgleich im Juni 1999 für das neue Rahmenwerk der Bankregulierung, Basel II gegründet wurden. Mit der über ein Jahrhundert gewachsenen Geschichte der führenden US-Agenturen wie Moody’s, S&P und FitchRatings hatten diese Agenturen wenig gemeinsam.

Dennoch orientierte sich auch die EU-Regulierung an den Standards, die bei diesen Agenturen zu verlässlichen Garanten der Qualität ihrer Arbeit geworden waren. Fragen der Lösung von Interessenkonflikten wurden nach dem Prinzip des besten Branchenstandards gesetzlich kodifiziert und für alle verbindlich gemacht. So verband sich an die EU-Regulierung über Ratingagenturen in Europa die Erwartung, dass die Agenturen in Europa auch in ethischer Hinsicht ähnlich oder sogar noch besser arbeiten würden als ihre amerikanischen Vorbilder, eine ähnliche Governance entwickeln würden und sich gerade auch vor dem Hintergrund der Erfahrungen mit Enron, WorldCom, Parmalat und später Lehman Brothers besonders strenge Regeln auferlegen würden.

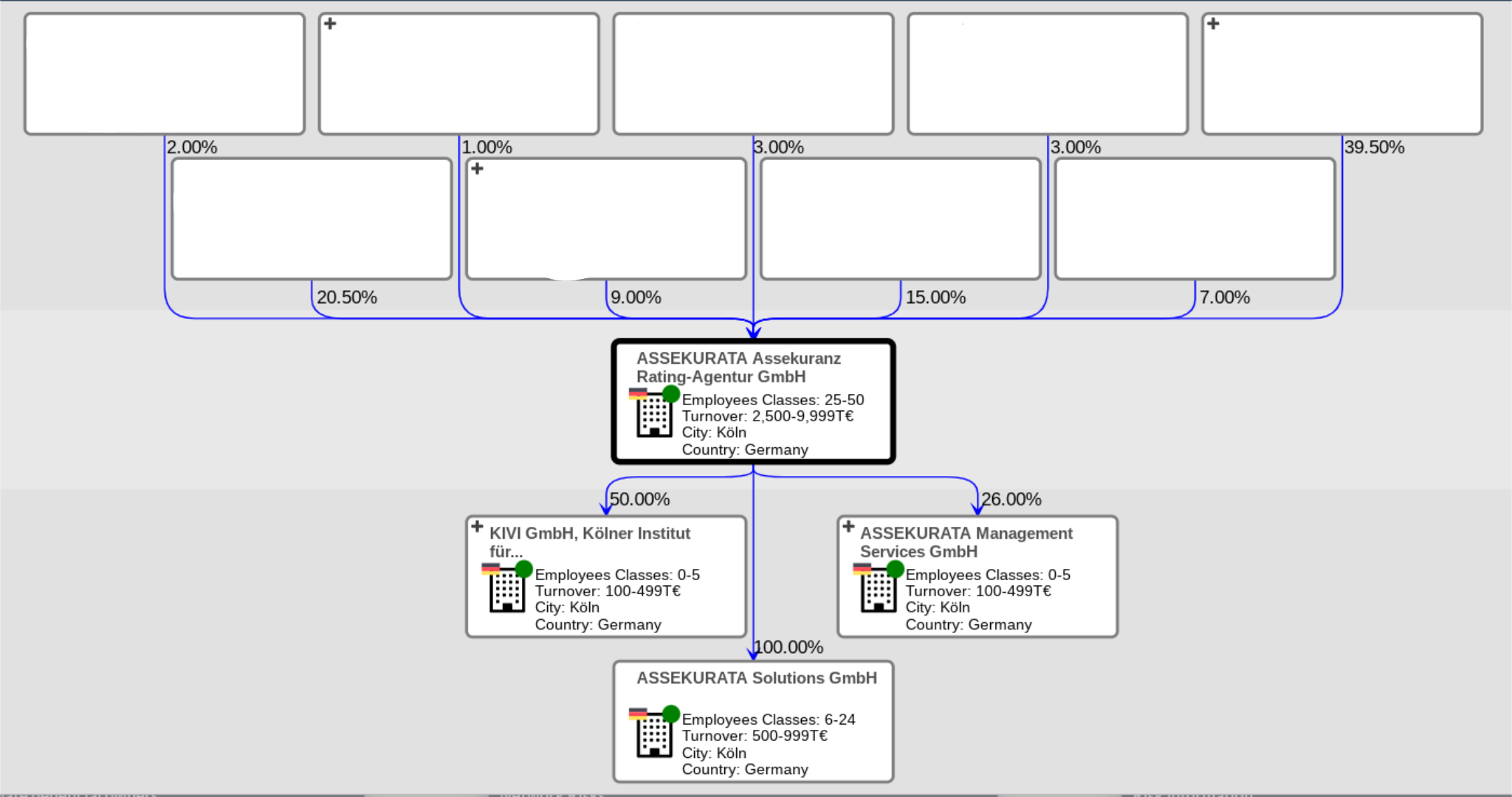

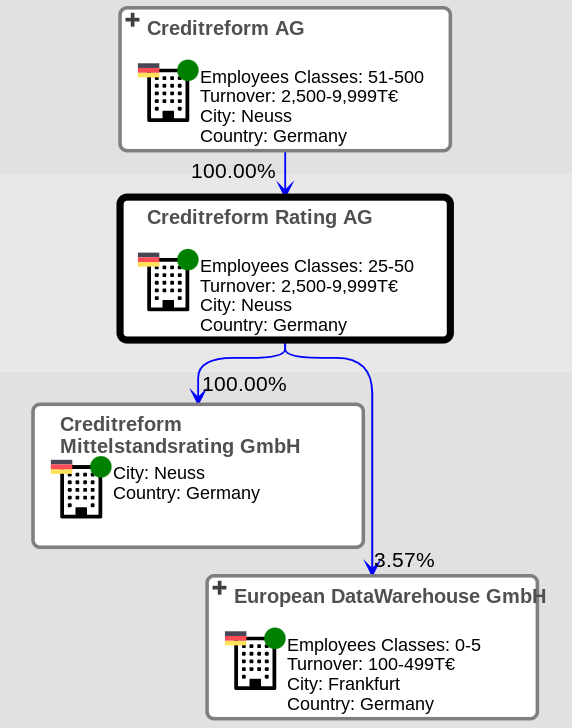

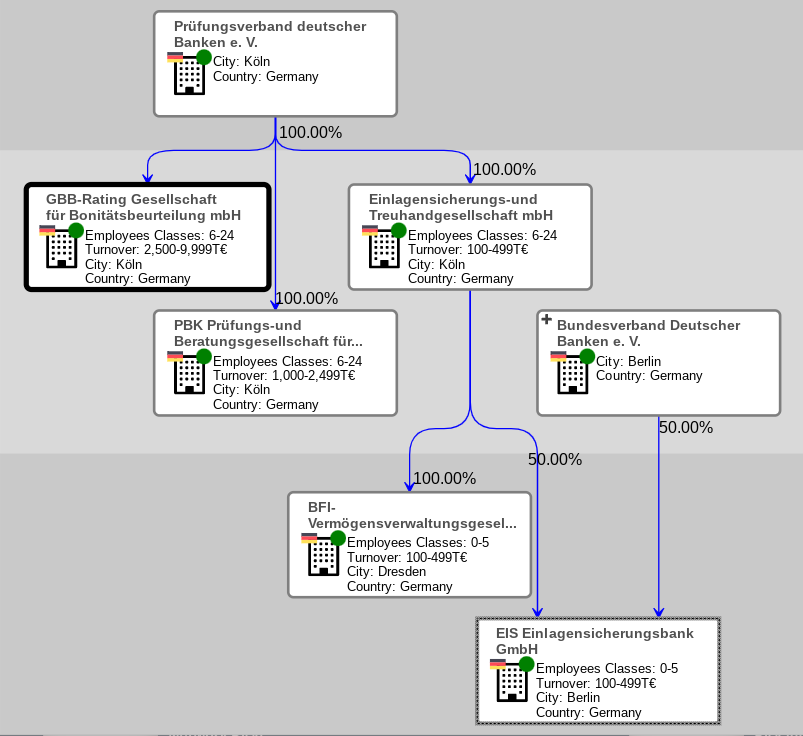

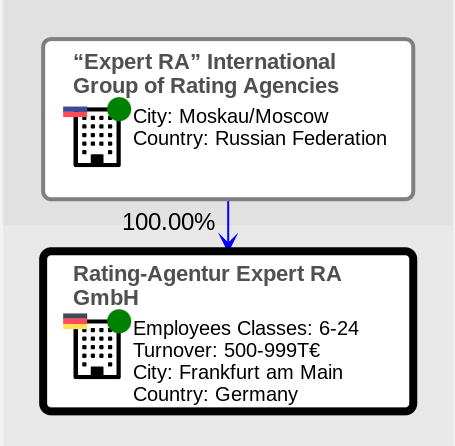

Um die in Deutschland von der Europäischen Wertpapier- und Marktaufsichtsbehörde ESMA als Beispiel zu nehmen, trifft dies auch auf die meisten Agenturen in Deutschland zu. Die folgenden Abbildungen zeigen, wie sich die Beteiligungsverhältnisse der jeweiligen Ratingagenturen darstellen. Aus Gründen des Datenschutzes sind die Namen von natürlichen Personen mit ihren Wohnorten und Geburtsdaten ausgeblendet (Quelle: PALTURAI GmbH, https://palturai.com/, zum Vergrößern auf die Grafik klicken):

ASSEKURATA Assekuranz Rating-Agentur GmbH

Creditreform Rating AG

GBB-Rating Gesellschaft für Bonitätsbeurteilung GmbH

Rating-Agentur Expert RA GmbH

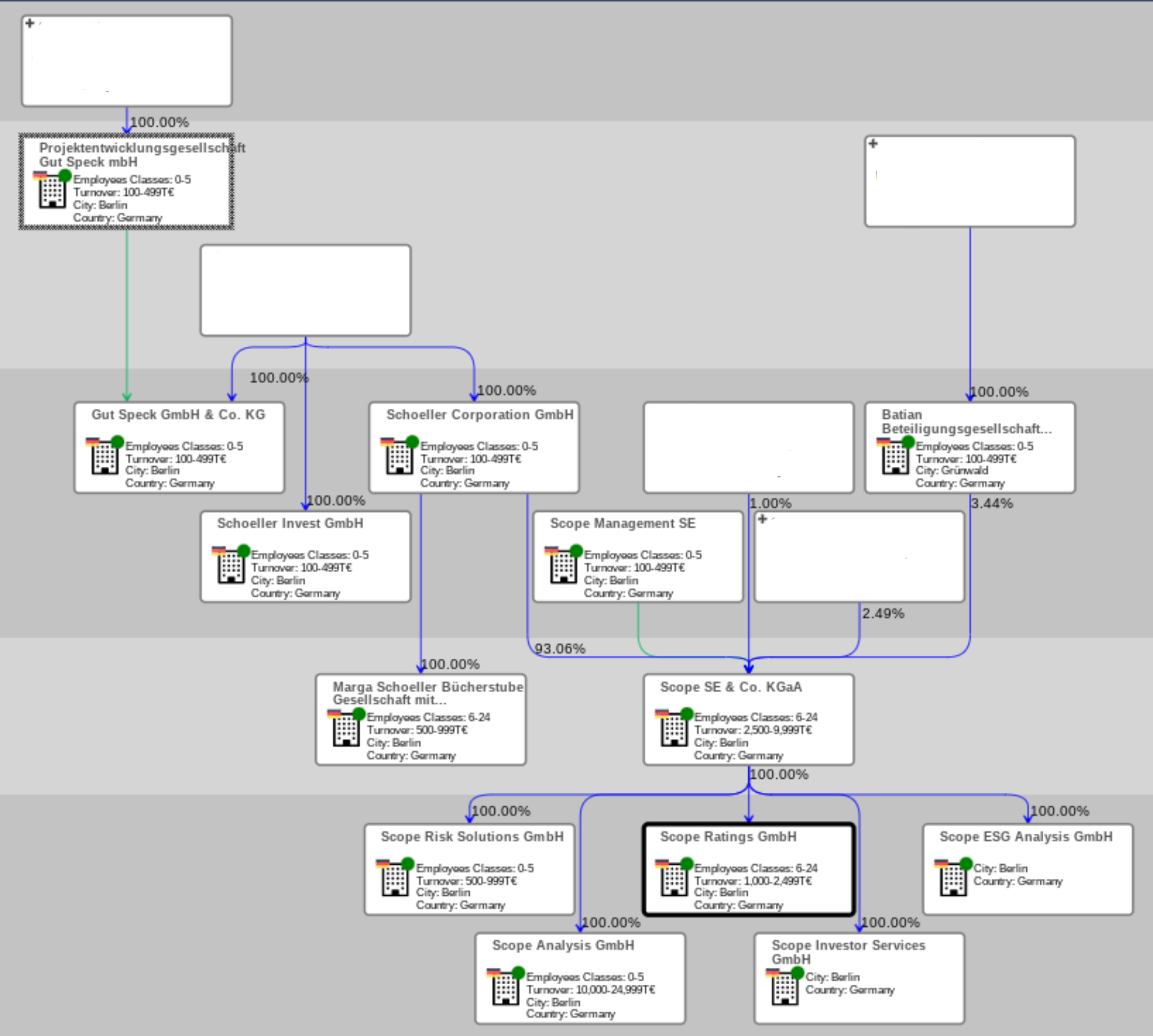

Im Falle der Scope Group ergibt sich dagegen für die Öffentlichkeit nur das folgende Bild:

Für alle registrierten und zertifizierten Ratingagenturen in der Europäischen Union gilt die Verordnung (EG) Nr. 1060/2009 des Europäischen Parlaments und des Rates vom 16. September 2009 über Ratingagenturen (ABl. L 302 vom 17.11.2009, S. 1-31). Danach gilt: Eine Ratingagentur erkennt, beseitigt oder bewältigt tatsächliche oder potenzielle Interessenkonflikte, die die Analysen und Urteile ihrer Ratinganalysten, Mitarbeiter oder anderer natürlicher Personen, deren Dienstleistungen von der Ratingagentur in Anspruch genommen oder von ihr kontrolliert werden und die direkt an der Abgabe von Ratings beteiligt sind, und der Personen, die Ratings genehmigen, beeinflussen können, und legt diese klar und unmissverständlich offen.

Eine Ratingagentur veröffentlicht die Namen der bewerteten Unternehmen oder verbundenen Dritten, von denen sie mehr als 5 % ihrer Jahreseinnahmen erhält. Eine Ratingagentur gibt in folgenden Fällen kein Rating ab oder teilt für den Fall eines bereits abgegebenen Ratings sofort mit, dass das Rating möglicherweise betroffen ist:

a) die Ratingagentur oder Ratinganalysten, Mitarbeiter oder andere natürliche Personen, deren Dienstleistungen von der Ratingagentur in Anspruch genommen oder von ihr kontrolliert werden und die direkt an der Abgabe von Ratings beteiligt sind, und Personen, die Ratings genehmigen, besitzen direkt oder indirekt Finanzinstrumente des bewerteten Unternehmens oder eines verbundenen Dritten oder halten direkt oder indirekt Eigentumsanteile an diesem Unternehmen oder verbundenen Dritten, ausgenommen Beteiligungen an diversifizierten Organismen für gemeinsame Anlagen einschließlich verwaltete Fonds wie Pensionsfonds und Lebensversicherungen;

b) das Rating wird für das bewertete Unternehmen oder den verbundenen Dritten abgegeben, das bzw. der mit der Ratingagentur direkt oder indirekt in einem Kontrollverhältnis steht;

c) wenn ein Ratinganalyst, ein Mitarbeiter oder eine andere natürliche Person, deren Dienstleistungen von der Ratingagentur in Anspruch genommen oder von ihr kontrolliert werden und die direkt an der Abgabe von Ratings beteiligt ist, und jede Person, die Ratings genehmigt, Mitglied des Verwaltungs- oder Aufsichtsorgans des bewerteten Unternehmens oder eines verbundenen Dritten ist oder

d) ein Ratinganalyst, der an der Festlegung des Ratings beteiligt war, oder eine Person, die ein Rating genehmigt hat, zu dem bewerteten Unternehmen oder einem mit diesem verbundenen Unternehmen in einem Verhältnis stand, das einen Interessenkonflikt verursachen kann.

Eine Ratingagentur soll ebenfalls unverzüglich bewerten, ob Gründe für eine Änderung eines Ratings oder den Widerruf eines Ratings vorliegen.

Nach der EU-Verordnung über Ratingagenturen sind die Eigentumsverhältnisse offenzulegen.

Der Initiator der Scope Group, der selbst nie studiert oder einen Hochschulabschluss erreicht hat, stammt aus einer weit verzweigten Unternehmerfamilie (siehe PALTURAI GmbH, https://palturai.com/). Die Registrierung und damit die Aufsicht der Europäischen Wertpapier- und Marktaufsichtsbehörde in Paris bezieht sich nur auf die Scope Ratings GmbH. Im Unterschied zu den anderen Ratingagenturen ist die Scope Group auf die Persönlichkeit des Initiators zugeschnitten, der sich weitreichende Einflussmöglichkeiten auch im täglichen operativen Geschäft der Agentur sichert.

Daher genügt die Betrachtung der Scope Ratings GmbH nicht, sondern es sind die Ratings der Scope Ratings GmbH im Zusammenhang mit den Aktivitäten der gesamten Gruppe zu sehen und darüber hinaus: So bietet sich für den Initiator allein durch die hundertprozentig von ihm kontrollierten Schoeller Invest GmbH und Schoeller Corporation GmbH, über die die Anteile an der Agentur indirekt gehalten werden, eine Vielzahl von Gestaltungsmöglichkeiten.

So können stille Beteiligungen vereinbart oder Optionen verkauft werden, die bei Eintritt gewünschter Resultate eine Beteiligung an den Erträgen erlauben. Während beispielsweise bei der ASSEKURATA Assekuranz Rating-Agentur GmbH alle Beteiligten namentlich bekannte, natürliche Personen sind, handelt es sich bei den Gesellschaftern der im obigen Diagramm gezeigten Unternehmen der Scope Group wiederum meist um juristische Personen, an denen wiederum Beteiligungsverhältnisse bestehen oder die „sich selbst“ gehören, wie im Falle von Stiftungen.

Da es beim Skandal um das Scope Rating für die Greensill Bank u.a. auch auf die Beteiligungsverhältnisse ankommt, stellt sich die Frage, wie weit die Aufsicht der Europäischen Wertpapier- und Marktaufsichtsbehörde reichte. Die Gesamtheit der Scope Group mit ihren Hintergesellschaften und -gesellschaftern ist außerhalb ihrer Kontrolle, da sich ihr Mandat auf die Ratingagentur bezieht.

In keiner anderen Ratingagentur wurden die Gestaltungsmöglichkeiten durch Gründungen, Umgründungen (von GmbH zu AG zu SE & Co. KGaA, Stiftung usw.), Insolvenz (FondsScope GmbH) und inaktive Gesellschaften (SACEF Abwicklungsgesellschaft mbH, Scope Ratings AG, eine weitere Scope Ratings GmbH, Scope Survey GmbH, Schoeller Asset Management GmbH usw.) so genutzt wie durch den Initiator der Scope Group.

Daher fragt es sich auch, ob es von der Europäischen Wertpapier- und Marktaufsichtsbehörde möglicherweise doch versäumt wurde, das dahinter stehende Gesamtgeschäftsmodell zu hinterfragen: Warum ist es für einen solchen Unternehmer attraktiv, über zwei Jahrzehnte hinweg Gesellschaften mit hohen Verlusten zu betreiben? Warum geben sich Geldgeber von Scope damit zufrieden, dass von Scope nur ein Marktanteil von 0,62 % (2019) in fast zwei Jahrzehnten erreicht wurde?

Warum lassen sich dennoch die Anteile an diesen Gesellschaften zu immer höheren Preisen verkaufen, trotz wiederholender Skandale (Beschwerdekammer der Europäischen Aufsichtsbehörden einig gegen Scope Ratings, Kein Verlass auf Scope Fondsrating, Kein Verlass auf Scope Ratings)? Warum dieses System aus Aufsichtsräten, Vorständen, Geschäftsführungen, Kuratorien, Beiräten und Botschaftern? Warum werden die Funktionen ausgerechnet von Prominenten besetzt, die ohnehin schon durch viele andere Mandate in Anspruch genommen sind?

Siehe auch Bremer Greensill Bank ruft Bankenaufsicht auf den Plan, Rating mit Geschmäckle, Greensill bedroht Ansehen von Scope.

Themen: Bankenrating | Kommentare deaktiviert für Scope Group außer Kontrolle

Kommentare geschlossen.

Börse hören. Interviews zu aktuellen Ratingfragen im Börsen Radio Network. Hier klicken für alle Aufzeichnungen mit Dr. Oliver Everling seit 2006 als Podcasts.

Börse hören. Interviews zu aktuellen Ratingfragen im Börsen Radio Network. Hier klicken für alle Aufzeichnungen mit Dr. Oliver Everling seit 2006 als Podcasts.