Flugzeugleasing im Risiko

Von Dr. Oliver Everling | 2.März 2022

Die Ratingagentur KBRA veröffentlicht einen Kommentar, der die Rückschläge bei der Erholung der Luftfahrtindustrie aufgrund der russischen Invasion in der Ukraine und die möglichen mittel- und langfristigen Auswirkungen dieser Krise für Leasinggeber und Fluggesellschaften erörtert. Die Auswirkungen dieser Invasion werden sowohl in Europa als auch weltweit angesichts der internationalen Rolle von Flugzeugvermietern zu sehen sein, die Flugzeuge an Fluggesellschaften auf der ganzen Welt vermieten, einschließlich in Russland, der Ukraine und den Nachbarländern.

KBRA ist der Ansicht, dass der andauernde Konflikt negative Implikationen für die Kreditwürdigkeit der Luftfahrtindustrie zeigt, zumal die steigenden Treibstoffpreise durch diese Ereignisse nur noch verschärft werden. Die Unterbrechung des Cashflows einiger Flugzeugleasinggeber kann sich auch auf die Erträge der Leasinggeber auswirken, die bereits aufgrund der Auswirkungen von COVID eingeschränkt waren.

Themen: Unternehmensrating | Kommentare deaktiviert für Flugzeugleasing im Risiko

Mit kompany in guter Gesellschaft

Von Dr. Oliver Everling | 1.März 2022

Moody’s Corporation hat die am 3. Dezember 2021 angekündigte Übernahme der 360kompany AG (Unternehmen) abgeschlossen, so eine Meldung von Moody’s.

kompany ist eine in Wien, Österreich, ansässige Plattform für revisionssichere Unternehmensverifizierung und Know Your Customer (KYC)-Technologielösungen.

Die Übernahme ergänzt die Technologie-, Daten- und Analysekapazitäten von Moody’s und verbessert seine branchenführenden Kundenlösungen für KYC, Geldwäschebekämpfung, Compliance und Kontrahentenrisiko.

Themen: Debitorenrating, KYC-Rating, Unternehmensrating | Kommentare deaktiviert für Mit kompany in guter Gesellschaft

Russische Ratingagentur sieht mögliche Schwächung Russlands

Von Dr. Oliver Everling | 1.März 2022

Die in Frankfurt am Main ansässige und von der Europäischen Wertpapier- und Marktaufsichtsbehörde ESMA anerkannte Ratingagentur RAEX-Europe hat beschlossen, die „BBB-“-Ratings von Russland unter Beobachtung zu stellen.

Es handelt sich bereits um das niedrigste Rating im Investment-Grade-Bereich. Da wohl kaum mit einer Verbesserung des Ratings gerechnet werden kann, dürfte die Stoßrichtung der Ratingmaßnahme in den spekulativen Bereich gehen.

Der Mut der Rating-Agentur Expert RA GmbH (RAEX-Europe) ist bemerkenswert, da es sich doch um eine Agentur mit russischen Gesellschaftern handelt. Als Gesellschafterin der Rating-Agentur Expert RA GmbH ist in Deutschland die „Expert RA“ International Group of Rating Agencies, Moskau, Russland, eingetragen (siehe PALTURAI).

„RAEX-Europe hat beschlossen,“ gibt die Agentur bekannt, „die Kreditratings von Russland zu beobachten, was bedeutet, dass kurzfristig eine Änderung der Kreditratings in Erwägung gezogen wird.“

Das Setzen eines Kreditratings auf „Überwachung“ gilt nicht als Ratingaktion, betont die Agentur. Der Überwachungsstatus des Ratings zwingt die Analysten der Agentur auch nicht, das Rating Russlands tatsächlich in den „Junk“-Bereich zu bewegen.

Kaum erstaunlich die von der Agentur genannten Hauptfaktoren, die die Entscheidung beeinflusst haben, die Ratings zu überwachen: Russische Militärinvasion in der Ukraine; schwere Sanktionen, darunter ein teilweiser Ausschluss aus dem SWIFT-System, die Russlands Wirtschaft und Schuldenrückzahlungskapazitäten ernsthaft einschränken; starker Anstieg des Referenzzinssatzes der Zentralbank und Abwertung des RUB; Drohungen mit einer weiteren Eskalation und zusätzlichen westlichen Sanktionen.

Themen: Länderrating | Kommentare deaktiviert für Russische Ratingagentur sieht mögliche Schwächung Russlands

Umbau von Wirtschaftsbeziehungen als weiterer Inflationstreiber

Von Dr. Oliver Everling | 1.März 2022

Der Krieg Russlands gegen die Ukraine sowie die umgehenden Sanktionsmaßnahmen markieren einen epochalen Umbruch und ein radikal neues geopolitisches Szenario mit weitreichenden Konsequenzen für Politik, Weltwirtschaft und Kapitalmärkte.

Für die internationalen Börsen sind kurzfristig weitere Schocks und Unsicherheiten zu erwarten. Das massive Sanktionspaket der EU und anderer Länder signalisiert, zusammen mit weiteren wichtigen Beschlüssen, einen epochalen Politikwechsel beim Umgang mit Russland. Nach Einschätzung von FERI seien die neuesten politischen Schritte in ihrer Bedeutung kaum zu unterschätzen. „Speziell in Deutschland läuft nun eine Kehrtwende bei vielen strategischen Themen, von Geopolitik über Verteidigung bis hin zu Energieversorgung. Viele Denkverbote werden abrupt aufgelöst – gleichzeitig nehmen inflationäre Risiken nochmals deutlich zu“, sagt Dr. Heinz-Werner Rapp, Vorstand und Chief Investment Officer von FERI.

Zwischen Europa und Russland finde nun eine beschleunigte Rückabwicklung bisheriger, oftmals relativ enger wirtschaftlicher Verflechtungen statt. Dies führe zu einer strategischen Entkopplung, vergleichbar der Entfremdung zwischen den USA und China. Mit Blick auf Russland liege der Fokus auf der Energie- und Rohstoffversorgung, wo nun sogar Deutschland seine Abhängigkeit reduzieren wolle. Je nach Verlauf und Dauer des Ukraine-Konflikts seien aber auch noch andere Faktoren relevant. Falle die Ukraine als wichtiger Lieferant von Getreide, Düngemitteln sowie anderen Rohstoffen und Vorprodukten längere Zeit aus, hätte dies in vielen Bereichen erhöhten Preisdruck zur Folge. „Der Ukraine-Konflikt verschärft den Prozess fortschreitender Deglobalisierung. Waren dafür bislang der Handelsstreit mit China und die Corona-Pandemie verantwortlich, erzwingt nun ein radikal neues geopolitisches Szenario den teuren Umbau von Wertschöpfungs- und Lieferketten“, erklärt Rapp.

Selbst nach einem baldigen Ende des akuten Konflikts in der Ukraine seien somit in vielen Sektoren steigende Preise zu erwarten. Der resultierende Margendruck belaste den Ausblick für die Unternehmensgewinne im laufenden Jahr weiter und erhöhe somit die generellen Risiken an vielen Aktienmärkten. „Trotz der jüngsten Korrekturen sind viele dieser mittelfristigen Belastungseffekte noch nicht voll eingepreist. Unser schon bislang eingetrübtes Prognosebild für die Aktienmärkte im Jahr 2022 erhält dadurch einen weiteren Dämpfer“, so Rapp. Zwar könnten zunehmende Makro-Risiken bei Notenbanken wie der EZB ein erneutes Umdenken auslösen, was auf eine Verlängerung der Wertpapierkäufe hinauslaufen würde. „Allerdings würde das schon existierende Inflationsproblem an den Märkten dadurch weiter verschärft“, warnt Rapp. Investoren sollten deshalb auch weiterhin auf eine erhöhte Inflationsresistenz ihrer Portfolios achten, so die generelle FERI-Empfehlung.

Themen: Aktienrating | Kommentare deaktiviert für Umbau von Wirtschaftsbeziehungen als weiterer Inflationstreiber

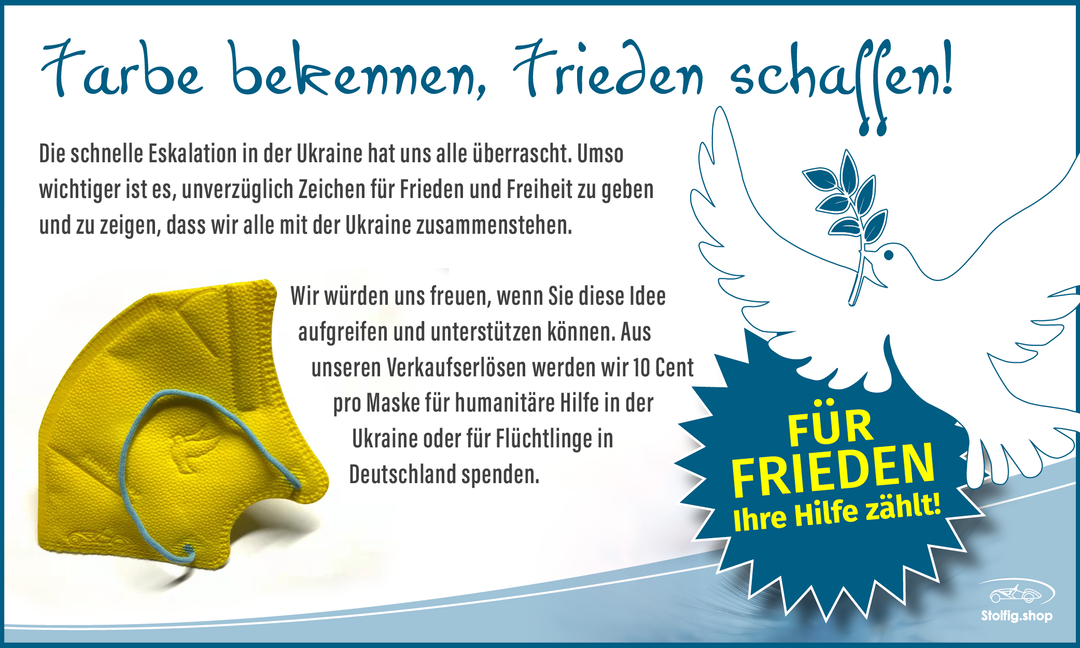

Farbe bekennen – Farben der Ukraine

Von Dr. Oliver Everling | 28.Februar 2022

„Die Maske fallen lassen“ – das ist eine verbreitete deutsche Redewendung mit der Bedeutung, dass der Mensch sich wieder zeigen, seine wahren Charaktereigenschaften in den Vordergrund stellen und die Täuschungen aufgeben soll. In diesem Sinne ist die „Maske“ des Präsidenten der Russischen Föderation gefallen: Wladimir Wladimirowitsch Putin zeigt in der Ukraine sein wahres Gesicht.

Mit einer Maske in den Farben der Ukraine zeigen die Menschen nun ihre Solidarität mit den Menschen in der Ukraine, die nun nicht nur mit der Corona-Krise, sondern auch noch militärisch zu kämpfen haben und Schutz suchen müssen.

Wir unterstützen die Aktion des stolfig.shop:

Themen: Länderrating | Kommentare deaktiviert für Farbe bekennen – Farben der Ukraine

DEFAMA plant höhere Dividende

Von Dr. Oliver Everling | 28.Februar 2022

Die Deutsche Fachmarkt AG (DEFAMA) bleibt eine bemerkenswerte Erfolgsgeschichte. So hat die Gesellschaft im Geschäftsjahr 2021 nach vorläufigen und untestierten Zahlen bei Umsatzerlösen von 17,0 (Vj.: 14,6) Mio. € einen Konzernüberschuss nach HGB von 5,0 (2,5) Mio. € bzw. 1,14 (0,57) € je Aktie erwirtschaftet. Enthalten war darin ein positiver Einmaleffekt von rund 2 Mio. € durch den Verkauf des Objekts in Bleicherode. Die Funds From Operations (FFO), in denen dieser herausgerechnet ist, lagen bei 7,1 (5,9) Mio. € bzw. 1,60 (1,33) € je Aktie, ein Plus von 20%. Die testierten Zahlen und den Geschäftsbericht 2021 will DEFAMA Ende April 2022 veröffentlichen.

Damit hat DEFAMA auch im zweiten Corona-Jahr die Prognosen erreicht. Vorstand und Aufsichtsrat planen daher, der Hauptversammlung eine von 48 auf 51 Cent je Aktie erhöhte Dividende vorzuschlagen. Damit setzt DEFAMA die seit Firmengründung verfolgte aktionärsfreundliche Politik einer jährlich gesteigerten Ausschüttung fort und vollzieht damit die 7. Dividendenerhöhung in Folge.

Für das laufende Jahr strebt DEFAMA einen Anstieg des FFO auf rund 8,5 Mio. € bzw. 1,92 € je Aktie an. Der annualisierte FFO des Portfolios soll bis Jahresende auf 10 Mio. € wachsen. Zielgröße für den Konzernüberschuss nach HGB sind 3,5 Mio. €. Hinzu kommen mögliche Veräußerungsgewinne. Gemäß der kommunizierten Ausschüttungspolitik beabsichtigt die Gesellschaft, die Dividende auch für 2022 erneut anzuheben.

Mit dem Ankauf in Wolfsburg gelang Ende Januar bereits ein erster Zukauf. Insgesamt lag das Ankaufvolumen zuletzt deutlich über Plan. Zugleich laufen zahlreiche Investitionen zur Ertragssteigerung im Bestandsportfolio. Vor diesem Hintergrund wird der Vorstand die Durchführung einer kleinen Kapitalerhöhung prüfen, sofern sich die aktuellen Gespräche über mögliche Transaktionen oder Erweiterungsinvestitionen konkretisieren.

Aktuell besitzt DEFAMA nach Angaben der Gesellschaft ein Portfolio von 51 Fachmarktzentren mit gut 220.000 qm Nutzfläche, die zu über 95% vermietet sind. Die annualisierte Jahresnettomiete beläuft sich auf mehr als 17 Mio. €. Zu den größten Mietern zählen ALDI, EDEKA, Kaufland, LIDL, Netto, NORMA, Penny, REWE, Getränke Hoffmann, JYSK, Deichmann, KiK, Takko und toom.

Themen: Aktienrating, Immobilienrating | Kommentare deaktiviert für DEFAMA plant höhere Dividende

Russische Agentur sieht Standhaftigkeit gegen Sanktionsdruck

Von Dr. Oliver Everling | 25.Februar 2022

Vor dem Hintergrund der anhaltenden geopolitischen und wirtschaftlichen Ereignisse, des erhöhten Sanktionsdrucks und der erhöhten Volatilität auf den Finanzmärkten halten es die Analysten der russischen Ratingagentur ACRA für notwendig, die Ansätze von ACRA zur Bewertung der Auswirkungen dieser Trends auf die Kreditratings der Agentur offenzulegen.

Die Agentur überwacht die aktuelle Situation genau und arbeitet eng mit Kunden zusammen, um alle notwendigen und aktuellen Informationen für die Durchführung von Ratingaktivitäten und die Vorbereitung analytischer Schlussfolgerungen zu erhalten, schreibt die Agentur aus Moskau.

ACRA stellt fest, dass genannten Risiken in zwei Kategorien eingeteilt werden können: Faktoren im Zusammenhang mit der allgemeinen Situation unter Berücksichtigung der Auswirkungen der wirtschaftlichen Entwicklung nach der Pandemie und Faktoren, die durch geopolitische Ereignisse verursacht werden.

In der überwältigenden Mehrheit der Fälle vergibt ACRA Kreditratings auf nationaler Ebene für die Russische Föderation; diese Ratings werden von der Regierung der Russischen Föderation und der Bank von Russland für regulatorische Zwecke verwendet. Die Vergabe von Kreditratings nach der nationalen Skala beinhaltet den Vergleich der Kreditqualität von bewerteten russischen Unternehmen untereinander unter Bezugnahme auf die Tatsache, dass die Russische Föderation die höchste Kreditwürdigkeit hat.

Die Ratingmaßnahmen von ACRA berücksichtigen grundlegende Trends in der Wirtschaft und die Widerstandsfähigkeit bewerteter Unternehmen gegenüber aufgezeichneten Ereignissen. Unter fundamentalen Trends versteht die russische Agentur die Dynamik von Indikatoren bewerteter Unternehmen, die für den gesamten Zeitraum des Wirtschaftszyklus vorhergesagt werden. Da die Faktoren, die sich auf Änderungen der wirtschaftlichen Situation in der Russischen Föderation auswirken, alle Organisationen betreffen, erwartet ACRA nicht, dass sie sich schnell auf die relative Kreditwürdigkeit von Organisationen und folglich auf Ratings auswirken.

Die Agentur berücksichtigt bei ihrer Ratingtätigkeit die mögliche staatliche Förderung, die sowohl einzelne Organisationen als auch die Wirtschaft insgesamt erhalten können. Der Grund dafür ist der solide Zustand der öffentlichen Finanzen sowie die Mechanismen, die der Regierung der Russischen Föderation und der Bank von Russland zur Verfügung stehen, um die Situation auf den Finanzmärkten zu stabilisieren, das Liquiditätsniveau und die Kredittätigkeit der Banken aufrechtzuerhalten, usw.

ACRA berücksichtigt die Tatsache, dass Sanktionsdruck und Finanzmarktinstabilität Faktoren sind, denen viele ACRA-Kunden bis zu einem gewissen Grad bereits begegnet sind. Die Agentur berücksichtigt die Anpassungspläne von Organisationen im Finanz- und Nichtfinanzsektor, um den realisierten Risiken entgegenzuwirken. Die Kunden von ACRA haben zuvor verschiedene Szenarien für erhöhten Sanktionsdruck bewertet und verfügen über Aktionspläne für eine solche Situation. Dadurch werden die Folgen laufender Ereignisse abgemildert und das Risiko von Liquiditätsproblemen eliminiert.

Die Agentur ist davon überzeugt, dass die hohe Qualität der vergebenen Ratings, nämlich ihre Stabilität und ihr Vorhersagepotenzial, durch die tatsächliche Leistung der Kunden von ACRA belegt wird.

„ACRA möchte allen Marktteilnehmern ihr anhaltendes Bekenntnis zu den Grundprinzipien unabhängiger und objektiver Tätigkeit versichern,“ beteuern die Russen, „einschließlich vollständiger Transparenz der Richtlinien und Ansätze der Agentur, die darauf abzielen, den Ruf der Agentur bei Ratingnutzern zu erhalten und zu stärken.“

Themen: Anleiherating | Kommentare deaktiviert für Russische Agentur sieht Standhaftigkeit gegen Sanktionsdruck

Russischer Stimmungsschock

Von Dr. Oliver Everling | 25.Februar 2022

„Ein russischer Schock für die Stimmung“, so der Titel eines Researchberichts der Ratingagentur KBRA. In einer früheren Veröffentlichung von KBRA, „Normalization and the Risks to Credit“, hatten die Analysten von KBRA den Gegenwind politischer Risiken hervorgehoben.

„Insbesondere in Bezug auf Russland und seine Pläne für die Ukraine und möglicherweise darüber hinaus stellten wir fest,“ schreiben die Analysten nun, „dass die Bandbreite möglicher Ergebnisse ungewöhnlich groß war und die gesamte Bandbreite wirtschaftlich störender Ergebnisse abdeckte. Nach den Ereignissen vom 24. Februar haben wir jetzt mehr Klarheit über das unmittelbare Ziel des russischen Präsidenten Wladimir Putin, das darin besteht, die Ukraine zu entmilitarisieren und ihre Führer zu ersetzen.“

Aber dieses Ziel erhöhe nur die Wahrscheinlichkeit von negativeren Randereignissen, glaubt KBRA: „Wir gehen davon aus, dass die Invasion zumindest den bereits vorherrschenden wirtschaftlichen Gegenwind aus nachlassendem Wachstum und steigender Inflation beschleunigen wird, was weiterhin auf das Vertrauen und die Risikobereitschaft von Verbrauchern, Unternehmen und Anlegern zurückgreifen wird. Und das wiederum wird die Wahrscheinlichkeit einer Rezession in den nächsten 12 bis 24 Monaten etwas weiter erhöhen, da sie von den sehr niedrigen Niveaus aus dem Jahr 2021 absteigt.“

Unterdessen bleibt Unsicherheit bestehen, nämlich die Reaktion des Westens; die Auswirkungen russischer Sanktionen auf die globale und regionale Wirtschaft; Chinas mögliche Rolle in der Zukunft; wie die Invasion und Wirkung von Sanktionen die Spielbücher der Zentralbanken zur Verschärfung der Finanzbedingungen verändern; und – aus Sicht der Analysten noch bedrohlicher – Putins längerfristiges Ziel.

Zum Vergleich: Russland und die Ukraine machen nur 2 % der Weltwirtschaft aus. Aber Russland ist der weltweit größte Exporteur von Weizen und Düngemitteln, der zweitgrößte Exporteur von Rohöl und der drittgrößte Kohleexporteur. „Sanktionen dürften diese Handelsströme stören, inflationäre Tendenzen verschärfen und als Steuer auf den Verbrauch wichtiger Rohstoffe wirken. Wichtig ist,“ folgert KBRA, „dass der Ausschluss Russlands aus dem internationalen Swift-Zahlungssystem nicht Teil der Reaktion des Westens war, ebenso wenig wie das Durchgreifen gegen russische Energieexporte.“

Was die Zentralbanken anbelangt, so könnte die Zeit der „Höhepunkte der restriktiven Haltung“ angesichts der Ungewissheit, die die globale Nachfrage jetzt umgibt, vorbei sein. Was Putins längerfristiges Ziel anbelangt, so habe sich die Idee, dass der Aufbau von Streitkräften an der ukrainischen Grenze lediglich eine Pose war, um Zugeständnisse vom Westen zu erpressen, als gegenteilig erwiesen.

„Mit Blick auf die Zukunft erinnert uns die Invasion Russlands daran,“ geben die Analysten zu bedenken, „dass das NATO-Bündnis nach wie vor relevant ist, und offenbart gleichzeitig ein ermutigtes China. Mit anderen Worten, die Risiken des Machtgleichgewichts wurden nicht gezähmt, auch wenn die relativ ruhige Zeit nach dem Kalten Krieg etwas anderes vermuten ließ.

Themen: Anleiherating, Länderrating | Kommentare deaktiviert für Russischer Stimmungsschock

Berliner und Blender

Von Dr. Oliver Everling | 23.Februar 2022

Viceroy Research ist „short“, wenn es um die schwedische SBB (Samhällsbyggnadsbolaget) und die für diese Gesellschaft börsennotierten Schuldtitel geht. Auf RATING.REPAIR wurde frühzeitig vor dem „Rating Shopping“ gewarnt, mit dem der Hauptaktionär seine Gesellschaften vom spektulativen Rating zu besseren Ratings bewegt.

Aus Sicht der Experten ist die SBB „ein schuldengetriebener Rollup mietpreisgebundener Vermögenswerte“. Hinter dem Schleier finanzieller Spielereien finden Investoren nach Ansicht von Viceroy Research zügellose Insidergeschäfte des CEO, seiner Berater und seiner „unabhängigen“ Vorstandsmitglieder. Zu einem Blendwerk passt wohl auch der Einkauf guter Ratings.

Die SBB fahre mit Investoren und Anleihegläubiger Schlitten, heißt es sinngemäß in dem Report von Viceroy Research: „Beginnen wir mit der Governance. Ein rudimentärer Hintergrundcheck über den Verwaltungsrat und die Geschäftsleitung der SBB enthüllt mehrere nicht offengelegte, intime Beziehungen zwischen den Verwaltungsratsmitgliedern und/oder mit der SBB. Es deckt auch Polizeirazzien und Verhaftungen, Ermittlungen wegen Wirtschaftskriminalität und inakzeptable Interessenkonflikte auf“.

Trotz eindeutiger Hinweise und Warnungen wird das Unternehmen von Ilija Batljan, die ILIJA BATLJAN INVEST AB, noch heute von einer Berliner Ratingagentur, die den Status einer durch die Europäische Wertpapier- und Marktaufsichtsbehörde (ESMA) registrierten Ratingagentur mit den damit verbundenen Privilegien genießt, mit Anlagequalität („investment grade“, BBB-/Stable) beurteilt.

CEO Ilija Batljan wurde von der schwedischen Wirtschaftskriminalitätsbehörde wegen Insiderhandels festgenommen und seine Geschäfte untersucht, wobei der Schwerpunkt auf Transaktionen zwischen Nyfosa und SBB lag. „Trotzdem wurden die Ermittlungen eingestellt“, stellen die Analysten von Viceroy Research fest.

Ilija Batljan sei zuvor aus seiner Position als stellvertretender CEO von Rikshem entlassen worden, weil er sich ohne Zustimmung des Vorstands an Nebengeschäften zum persönlichen Vorteil beteiligt hatte – direkt im Konflikt mit Rikshem, berichtet Viceroy Research und verweist außerdem darauf, dass KPMG-Ermittler auch herausfanden, dass Batljan Rikshems Spesenkonto als sein „eigenes Sparschwein“ benutzte.

Lennart Schuss, Verwaltungsratspräsident der SBB, und Hans Runesten, Mitglied des Prüfungsausschusses, haben beide Transaktionen mit nahe stehenden Parteien mit der SBB getätigt, die nicht bekannt gegeben wurden, so der Bericht weiter.

„Die meisten Direktoren scheinen mit Immobilien zu handeln und/oder stark in Konkurrenten zu investieren,“ spekulieren die Analysten von Viceroy Research, „und der BOD kontrolliert über 50 % der Stimmrechte des Unternehmens. Dies schafft einen Lehrbuch-Interessenkonflikt und eine prekäre Position für Minderheitsaktionäre.“

Der Legal Counsel und Deal Advisor der SBB ist auch Verwaltungsratspräsident von IB Invest, der Holdinggesellschaft des CEO, dokumentiert der Bericht von Viceroy Research. „Seine Firma ist auch Ansprechpartner für die Whistleblower-Hotline der SBB. Diese Beziehung und seine Gebühren bleiben geheim.“

Auf everling.de und RATING.REPAIR wurde wiederholt schon über Ernst & Young (EY) berichtet. Auch Viceroy Research berichtet: „Ingemar Rindstig, ehemaliger leitender Wirtschaftsprüfer und EY-Partner der SBB, scheint sich zurückgezogen zu haben, nachdem eine Untersuchung der schwedischen Wirtschaftsprüfungsbehörde festgestellt hatte, dass Rindstig bei der Prüfung des SBB-Konkurrenten Oscar Properties, mit dem die SBB ebenfalls Geschäfte tätigte, fahrlässig war.“

Die Studie von Viceroy Research erschien mit dem Titel „Samhällsbyggnadsbolaget – Hard to pronounce, harder to justify value“ am 21. Februar 2022.

Themen: Aktienrating, Anleiherating | 1 Kommentar »

Datenflut der Kryptokunst

Von Dr. Oliver Everling | 23.Februar 2022

Obwohl die Blockchain-Technologie üblicherweise mit Kryptowährungen in Verbindung gebracht wird, hat sie das Potenzial gezeigt, radikale strukturelle Veränderungen in der Kunst- und Kreativbranche herbeizuführen. Blockchains werden bereits in der Kunst eingesetzt, unter anderem zur Erfassung von Herkunfts- und Echtheitsregistern, zur Schaffung von partiellem Eigentum und zur Gewährleistung digitaler Knappheit.

Eine andere Form Blockchain-fähiger Innovation ist Kryptokunst. Kryptokunst ist eine aufstrebende Kunstbewegung in diesem Chiffrierraum, die digitale Kunstwerke mit einzigartigen und nachweislich seltenen, nicht fungiblen Token verbindet, die auf der Blockchain existieren.

Ein bisher nicht dagewesenes Potenzial der aufstrebenden Krypto-Kunstströmung besteht darin, einem digitalen Bild die „Würde“ eines wahren Kunstwerks zu verleihen, das durch die Blockchain-Technologie einzigartig, unveränderlich und sammelbar gemacht wird.

Dadurch entstand ein Kunstmarkt mit Künstlern, die Kunstwerke schaffen und digital symbolisieren. Erste Sammler konzentrieren sich auf dieses Gebiet und tragen so dazu bei, die Künstler zu fördern oder in sie zu investieren. Galerien veranstalten Marktplätze. Kuratoren und Kunstexperten befassen sich mit dem kulturellen Wert der Kunstwerke durch Interpretation und Information.

Als bedeutendes Nebenprodukt generiert Kryptokunst immer mehr offen verfügbare strukturierte und unstrukturierte Daten. Dies ist wahrscheinlich das Hauptmerkmal, das sie von traditioneller Kunst unterscheidet und daher besonders zugänglich macht für Ratingmethoden, die hier ein neues Anwendungsgebiet finden.

Der Blockchain-Kunstmarkt ist nach den Rollen von Künstlern und Sammlern aufgeteilt und stark auf wenige prominente Persönlichkeiten konzentriert. „Wir schlagen daher vor,“ schreibt Massimo Franceschet, Department of Mathematics, Computer Science, and Physics, University of Udine, Italy, „Kleinbergs Authority/Hub-HITS-Methode zu adaptieren, um Künstler und Sammler im Kunstkontext zu bewerten.“ Seine Studie vom 21. Oktober 2021 titelt „HITS hits art“.

Kleinbergs Authority/Hub-HITS-Methode zu adaptieren, scheint ihm eine vernünftige Wahl zu sein, da die ursprüngliche Methode ihre Punktzahlen geschickt in Form einer gegenseitigen rekursiven Beziehung zwischen Autoritäten/Künstlern – den Schürfern von Informationen/Kunst – und Knotenpunkten/Sammlern – den Sammlern solcher Informationen/Kunst – definiert.

„Wir haben die vorgeschlagene Methode im Sammler-Künstler-Netzwerk der Galerie SuperRare, dem großen Marktplatz für Kryptokunst, evaluiert. Wir haben festgestellt, dass die vorgeschlagenen Künstler- und Sammlermetriken nur schwach mit anderen netzwerkwissenschaftlichen Metriken wie Grad und Stärke korrelieren. Dies deutet auf die Möglichkeit hin, verschiedene Maßnahmen zu koppeln, um aktive Nutzer der Galerie zu profilieren.“

Massimo Franceschet schlägt Investitionsstrategien mit unterschiedlichen Chancen-Risiko-Verhältnissen für Sammler sowie Marketingstrategien mit unterschiedlichen Zielen für Künstler vor.

Themen: Kunstrating | Kommentare deaktiviert für Datenflut der Kryptokunst

Börse hören. Interviews zu aktuellen Ratingfragen im Börsen Radio Network. Hier klicken für alle Aufzeichnungen mit Dr. Oliver Everling seit 2006 als Podcasts.

Börse hören. Interviews zu aktuellen Ratingfragen im Börsen Radio Network. Hier klicken für alle Aufzeichnungen mit Dr. Oliver Everling seit 2006 als Podcasts.